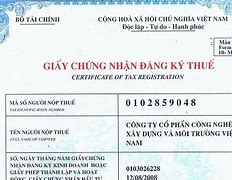

Mã Số Thuế Ví Dụ

Cách tính thuế nhà thầu như thế nào? Cách tính thuế nhà thầu theo Gross hoặc NET? Trường hợp nào phải tính thuế nhà thầu? Đây là các câu hỏi mà doanh nghiệp băn khoăn khi phát sinh giao dịch với nhà thầu nước ngoài. Cùng IACHN tìm hiểu bài viết dưới đây.

Người nước ngoài và Mã số thuế của Chủ lao động của IRS

Thực thể ngoại quốc không phải là cá nhân (như công ty nước ngoài) và được yêu cầu phải có Mã số thuế của Chủ lao động (EIN) liên bang để yêu cầu miễn trừ khấu lưu theo hiệp ước về thuế (khai trên Mẫu W-8BEN), cần nộp Mẫu SS-4 Đơn xin Mã số thuế của Chủ lao động (tiếng Anh) cho Sở Thuế Vụ để xin EIN. Những thực thể ngoại quốc nộp Mẫu SS-4 cho mục đích được EIN để xin miễn trừ theo hiệp ước thuế và những tổ chức không phải khai thuế thu nhập Hoa Kỳ, thuế việc làm, hoặc thuế tiêu dùng phải tuân theo các hướng dẫn đặc biệt sau đây khi nộp Mẫu SS-4. Khi điền dòng 7b của Mẫu SS-4, đương đơn nên viết "N/A" ("Không áp dụng") trong ô yêu cầu SSN hoặc ITIN, trừ khi đương đơn đã có SSN hoặc ITIN. Khi trả lời câu hỏi 10 trên Mẫu SS-4, đương đơn cần đánh dấu vào ô "other" "(khác)" và viết hoặc nhập ngay sau đó một trong những cụm từ sau đây theo cách phù hợp nhất:

"For W-8BEN Purposes Only" ("Chỉ dành cho mục đích của W-8BEN")

"For Tax Treaty Purposes Only" ("Chỉ dành cho mục đích của Hiệp ước thuế ")

"Required under Reg. 1.1441-1(e)(4)(viii)" ("Theo đòi hỏi của Quy định 1.1441-1(e)(4)(viii)")

"897(i) Election" ("Lựa chọn 897(i)”)

Nếu câu hỏi 11 đến 17 trên Mẫu SS-4 không áp dụng cho đương đơn do họ không phải khai thuế Hoa Kỳ thì chú thích “N/A” cho những thắc mắc này. Thực thể ngoại quốc điền Mẫu SS-4 theo cách như mô tả bên trên cần được nhập vào hồ sơ của IRS là không có đòi hỏi phải khai thuế Hoa Kỳ. Tuy nhiên, nếu thực thể ngoại quốc nhận thư từ IRS yêu cầu khai thuế Hoa Kỳ thì thực thể ngoại quốc phải hồi đáp thư ngay, nêu rõ rằng mình không có đòi hỏi phải khai thuế Hoa Kỳ. Nếu không hồi đáp thư của IRS thì thực thể ngoại quốc có thể bị IRS giám định thuế theo thủ tục. Nếu sau đó thực thể ngoại quốc phải khai thuế Hoa Kỳ thì thực thể ngoại quốc không nên xin EIN mới mà dùng EIN được cấp lần đầu cho tất cả các tờ khai thuế Hoa Kỳ nộp sau đó.

Để xúc tiến việc cấp EIN cho một thực thể ngoại quốc, xin vui lòng gọi số 267-941-1099. Đây không phải số gọi miễn phí.

Trường hợp nào phải nộp thuế nhà thầu?

Bước đầu tiên, chúng ta cần xác định giao dịch phát sinh mua HHDV của nhà thầu nước ngoài có phải là giao dịch chịu thuế nhà thầu hay không?

Bạn đọc tìm hiểu thêm ở bài viết dưới đây, chúng tôi đã làm rõ các trường hợp nào chịu thuế nhà thầu, trường hợp nào không phải chịu thuế nhà thầu và các trường hợp thường gặp để chúng ta có thể nhận diện nhanh chóng.

A. Quy định chung về Thuế nhà thầu nước ngoài

Thông tư 103/2013/TT-BTC về thuế nhà thầu

Thuế là thầu (FCT) hiểu 1 cách đơn giản là: một nhóm quy định về cách tính thuế để Cơ quan thuế Việt Nam có thể thu thuế từ tổ chức/ cá nhân ko thành lập theo luật Việt Nam, do họ có thu nhập phát sinh tại (từ) Việt Nam. Theo đó

B. Các phương pháp tính thuế nhà thầu

Vì bản chất thuế nhà thầu chính là sắc thuế GTGT và TNDN nên cũng có 2 cách tính bao gồm: phương pháp kê khai (doanh thu- chi phí) và phương pháp trực tiếp.

Phương pháp kê khai: áp dụng cho các tổ chức đăng ký với CQT áp dụng chế độ kế toán tại Việt Nam => áp dụng tương tự luật thuế GTGT và TNDN

Phương pháp trực tiếp: là đối tượng không đăng ký áp dụng chế độ kế toán tại Việt Nam ( họ chỉ phát sinh từng giao dịch bán hàng và cung cấp dịch vụ tại VN) -> áp dụng theo cách tính trên tỷ lệ % tại Thông tư 103/2014.

Phương pháp hỗn hợp: nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN theo tỷ lệ %.

Thuế TNCN: Áp dụng theo Luật thuế TNCN (ví dụ chuyển nhượng vốn góp…)

Nếu giao dịch đó phát sinh thuế GTGT thì theo cách tính tại Thông tư 103/2014.

Cách tính thuế nhà thầu theo GROSS

Cách tính thuế nhà thầu theo Gross áp dụng khi hợp đồng quy định: giá trị hợp đồng đã bao gồm toàn bộ các loại thuế phát sinh tại Việt Nam.

=> Như vậy khi đó, giá trị hợp đồng = DOANH THU TÍNH THUẾ GTGT.

(*) Tỷ lệ phần trăm thuế GTGT nhà thầu là:

(**) Tỷ lệ phần trăm thuế TNDN nhà thầu là:

Tỷ giá kê khai và nộp thuế nhà thầu

Tỷ giá tính thuế nhà thầu áp dụng là tỷ giá mua vào của NHTM, TCTD nơi người nộp thuế mở tài khoản tại thời điểm người nộp thuế nộp tiền và NSNN (theo khoản 4 Điều 2 Thông tư số 26/2015/TT-BTC ngày 27/02/2015 và Khoản 3 Điều 1 Thông tư số 53/2016/TT-BTC ngày 21/03/2016 của Bộ Tài chính (Công văn 19466/CT-TTHT ngày 14/04/2017 của Cục thuế TP Hà Nội).

Cách tính thuế nhà thầu theo giá NET

Trường hợp theo quy định tại hợp đồng, doanh thu nhận được chưa bao gồm thuế các loại thuế ở Việt Nam. Lúc này, kế toán phải tính ngược lại, tính thuế TNDN trước rồi mới tính thuế TNCN

Doanh thu tính thuế TNDN = Doanh thu chưa bao gồm thuế TNDN / (1 – tỷ lệ % )

=> Nhìn vào bảng công thức màu cam thì Doanh thu chưa bao gồm thuế TNDN chính là số tiền mà nhà thầu sẽ nhận được cuối cùng = 100 tỷ.

Doanh thu tính thuế GTGT (2) = Doanh thu chưa bao gồm thuế GTGT / (1 – tỷ lệ %)

Nợ TK 1331 có TK 3338: 5.54 tỷ đồng

Nợ TK 241 có TK 3338: 5.26 tỷ đồng (bản chất vẫn là chi phí thiết kế)

(!!)CẨN TRỌNG: Để được ghi nhận là chi phí được trừ thì hợp đồng phải nêu rõ giá trị chưa bao gồm thuế, phí và bên VN có trách nhiệm phải nộp các khoản thuế phát sinh.

Lưu ý quan trọng khi tính thuế nhà thầu

TẢI VỀ MẪU BẢNG TÍNH THUẾ NHÀ THẦU VÀ HƯỚNG DẪN KÊ KHAI MẪU.

Thông tư 103/2014/TT-BTC về nghĩa vụ thuế của tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam

Công văn số 724/TCT-CS ngày 02/03/2018 của Tổng cục Thuế về thuế nhà thầu nước ngoài

Mã số thuế (TIN) là một số nhận dạng được Sở Thuế vụ (IRS) sử dụng để quản lý thuế vụ. Số này được cấp bởi Sở An sinh Xã hội (SSA) hoặc IRS. Số An sinh Xã hội (SSN) do SSA cấp trong khi các TIN khác do IRS cấp.

TIN phải được cung cấp trên tờ khai, bảng tường trình, và giấy tờ khác liên quan đến thuế. Ví dụ, số phải được cung cấp:

TIN phải có trên chứng nhận khấu lưu nếu người được thụ hưởng có bất cứ yêu cầu sau đây:

Bạn cần hoàn thành Mẫu SS-5, Đơn xin thẻ An sinh Xã hội (tiếng Anh) PDF. Bạn cũng phải nộp bằng chứng về danh tánh, tuổi tác và tình trạng công dân Hoa Kỳ hay người nước ngoài hợp pháp. Để biết thêm thông tin truy cập trang mạng của Sở An sinh Xã hội (tiếng Anh).

Mẫu SS-5 cũnng có sẵn bằng cách gọi số 800-772-1213 hoặc đến văn phòng An sinh Xã hội tại địa phương. Dịch vụ này miễn phí.

Mã số thuế của chủ lao động (EIN) cũng được coi là số nhận dạng thuế liên bang và được dùng để nhận dạng thực thể kinh doanh. Số này cũng được dùng bởi di sản và quỹ tín thác có thu nhập phải khai trên Mẫu 1041, Tờ khai thuế thu nhập Hoa Kỳ cho Di sản và Quỹ tín thác (tiếng Anh). Tham khảo Mã số thuế của chủ lao động để biết thêm thông tin.

Mẫu đơn sau đây chỉ dành cho chủ lao động ở Puerto Rico, Đơn xin Mã số thuế của chủ lao động (EIN) SS-4PR (tiếng Tây Ban Nha) PDF.

ITIN, hay Mã số thuế Cá nhân, là số của quá trình thuế chỉ dành cho một số người nước ngoài tạm trú và thường trú, người vợ/chồng của họ, và người phụ thuộc không thể được Số An sinh Xã hội (SSN). Nó là số có 9 chữ số bắt đầu bằng số "9", và có định dạng như SSN (NNN-NN-NNNN).

Để lấy ITIN, bạn phải hoàn thành Mẫu W-7, Đơn xin cấp Mã số thuế Cá nhân của IRS. Mẫu W-7 yêu cầu giấy tờ chứng minh tình trạng ngoại quốc/người nước ngoài và danh tánh thực sự của mỗi cá nhân. Bạn có thể gửi giấy tờ qua bưu tín cùng với Mẫu W-7 đến địa chỉ có trong Hướng Dẫn cho Mẫu W-7, đệ trình giấy tờ tại văn phòng IRS hoặc xử lý đơn xin qua Đại Lý Thâu Nhận được IRS ủy quyền. Mẫu W-7 (SP), Đơn xin Mã số thuế Cá nhân của IRS (tiếng Tây Ban Nha) chỉ dành cho người nói tiếng Tây Ban Nha.

Đại lý thâu nhận là những thực thể (trường đại học, cơ sở tài chánh, hãng kế toán, v.v…) được IRS ủy quyền để hỗ trợ người nộp đơn xin ITIN. Họ duyệt xét giấy tờ của đương đơn và gửi Mẫu W-7 đã hoàn thành đến IRS để xử lý.

GHI CHÚ: Bạn không thể yêu cầu tín thuế thu nhập kiếm được bằng ITIN.

Cá nhân là người ngoại quốc nên xin số an sinh xã hội (SSN, nếu được phép) trên Mẫu SS-5 với Sở An sinh Xã hội hoặc xin Mã số thuế Cá nhân (ITIN) trên Mẫu W-7. Có hiệu lực ngay lập tức, mỗi đương đơn xin ITIN phải:

Đương đơn đáp ứng một trong các miễn trừ cho đòi hỏi khai thuế (xem Hướng dẫn cho Mẫu W-7 (tiếng Anh)) phải cung cấp giấy tờ chứng minh được miễn trừ.

Quy tắc mới về W-7/ITIN được ban hành vào ngày 17 tháng 12, 2003. Để biết tóm lược các quy tắc này, xin xem Mẫu W-7 mới và hướng dẫn.

Để biết thêm thông tin chi tiết về ITIN, tham khảo:

Mã số thuế cho việc nhận con nuôi (ATIN) (tiếng Anh) là số tạm thời có chín chữ số do IRS cấp cho cá nhân đang trong quá trình nhận trẻ là công dân Hoa Kỳ hoặc thường trú nhân làm con nuôi hợp pháp nhưng không thể lấy được SSN cho trẻ này kịp thời để khai thuế.

Dùng Mẫu W-7A, Đơn xin cấp Mã số thuế cho việc nhận con nuôi đang chờ xử lý ở Hoa Kỳ (tiếng Anh) để xin ATIN. (GHI CHÚ: Không dùng Mẫu W-7A nếu trẻ không phải công dân Hoa Kỳ hoặc thường trú nhân.)

Bắt đầu từ ngày 1 tháng 1, 2011, nếu bạn là người khai thuế được trả tiền thì phải dùng Mã mã số thuế của Người khai thuế (PTIN) hợp lệ trên tờ khai thuế bạn chuẩn bị. Dùng PTIN không còn là điều tùy chọn nữa. Nếu bạn không có PTIN thì phải lấy số này bằng cách dùng hệ thống ghi danh mới của IRS (tiếng Anh). Ngay cả khi bạn có PTIN nhưng có số này trước ngày 28 tháng 9, 2010 thì phải xin số mới hoặc gia hạn PTIN bằng cách dùng hệ thống mới. Nếu tất cả thông tin xác nhận đều phù hợp thì bạn có thể được cấp cùng số. Bạn phải có PTIN nếu bạn, nhận thù lao, chuẩn bị tất cả hoặc phần lớn tất cả tờ khai thuế liên bang hoặc yêu cầu hoàn thuế.

Nếu bạn không muốn nộp đơn xin PTIN trực tuyến, dùng Mẫu W-12, Đơn xin Mã số thuế của IRS cho Người khai thuế được trả tiền (tiếng Anh). Đơn xin bằng giấy sẽ mất 4-6 tuần để xử lý.

Nếu bạn là người khai thuế nước ngoài và không thể lấy Số An sinh Xã hội Hoa Kỳ, xin xem hướng dẫn cho Yêu cầu mới cho Người khai thuế: Các câu hỏi thường gặp (tiếng Anh).